详细介绍

四川锦江电子医疗器械科技股份有限公司(以下简称“锦江电子”)拟于上交所科创板上市,保荐人为中信证券股份有限公司,保荐代表人为胡朝峰、赵洞天。

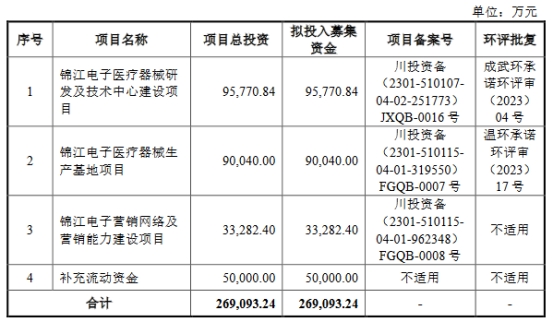

锦江电子拟募集资金269,093.24万元,计划分别用于锦江电子医疗器械研发及技术中心建设项目、锦江电子医疗器械生产基地项目、锦江电子营销网络及营业销售能力建设项目、补充流动资金。

2020年至2022年,锦江电子营业收入分别是4,133.90万元、6,061.59万元、5,915.90万元,净利润/归属于母公司股东的净利润分别为2,472.50万元、-1,658.97万元、-104.24万元,扣除非经常损益后归属于母公司股东的净利润分别为204.39万元、-360.10万元、-346.69万元。

报告期内,公司经营活动产生的现金流量净额分别是188.14万元、-2,946.52万元、-7,502.58万元,销售商品、提供劳务收到的现金分别为6,396.90万元、7,673.88万元、6,769.92万元。

经计算,公司主要经营业务收现比分别为1.55、1.27、1.14,净现比分别为0.08、1.78、71.97。

锦江电子报告期内分红3000万元。2020年11月26日,公司召开2020年度第三次股东会,决议通过《关于向股东分配公司截止2020年10月31日的税后未分配利润的议案》,以2020年10月末总股本1,176.34万股为基数,向全体股东合计派发现金红利2,000万元。2020年12月11日,公司召开2020年度第四次股东会,决议通过《关于向股东分配公司截止2020年11月30日的税后未分配利润的议案》,以2020年11月末总股本1,176.34万股为基数,向全体股东合计派发现金红利1,000万元。

2020年至2022年,锦江电子综合毛利率为80.98%、78.51%和72.72%,主要经营业务毛利率为81.98%、78.60%和72.80%。同行业上市公司毛利率均值分别为73.19%、72.41%、70.33%,锦江电子毛利率高于可比公司毛利率中等水准,在能够比上市公司中最高。

据发现网报道,实控人及其兄弟套现2.69亿。报告期内,锦江电子有限于2020年1月第一次股权转让,李楚森将所持2%的股权(对应22.7268万元出资额)以900万元的价格转让给锦宁合伙。同年11月,锦江电子有限第一次增资至1176.34万元,由锦医合伙和锦航合伙认缴。2020年12月,锦江电子有限进行第二次股权转让,一年后,锦江电子有限第三次股权转让。通过一系列的股权转让,锦江电子实控人李楚雅套现2300万元,李楚森套现1.89亿元,李楚武和李楚渝为2300万元和3380万元,四人合计套现2.69亿元。

锦江电子是一家专注于心脏电生理领域诊断和消融高端创新医疗器械研发、生产和销售。

据招股书,公司是国内少数具备完整心脏电生理产品线的公司,可提供覆盖心脏电生理手术“标测、建模、消融、验证”全流程所需的设备和耗材产品组合。自成立以来,公司通过自主研发逐步构建了以三维PFA诊疗方案为核心的产品序列。公司核心产品有磁电定位三维标测系统、心脏脉冲电场消融仪及配套导管。此外公司产品还覆盖了多道生理记录仪、射频消融仪、射频消融导管及通路耗材等心脏电生理产品,产品层次较为丰富,能够为快速心律失常患者提供完整解决方案。同时,公司产品线延伸至疼痛管理领域,能够很好的满足更多样化的临床使用需求。

截至招股说明书签署日,公司控制股权的人、共同实际控制人为李楚文、李楚雅,李楚渝、李楚森和李楚武为共同实际控制人李楚文、李楚雅的一致行动人。

李楚文直接持有公司13.0221%的股份,李楚雅直接持有公司22.0638%的股份,二人合计直接持有公司35.0859%的股份,为公司控制股权的人、共同实际控制人。李楚渝、李楚森和李楚武为共同实际控制人的一致行动人,分别直接持有公司1.5784%、12.1141%和4.1719%的股份。李楚文、李楚雅合计控制公司52.9503%的表决权。

锦江电子本次公开发行股票的数量不超过25,500,000股(不含采用超额配售选择权发行的股票数量),公开发行股份数量不低于这次发行后总股本的25.00%。公司拟募集资金269,093.24万元,计划分别用于锦江电子医疗器械研发及技术中心建设项目、锦江电子医疗器械生产基地项目、锦江电子营销网络及营业销售能力建设项目、补充流动资金。

2020年至2022年,锦江电子营业收入分别是4,133.90万元、6,061.59万元、5,915.90万元,净利润/归属于母公司股东的净利润分别为2,472.50万元、-1,658.97万元、-104.24万元,扣除非经常损益后归属于母公司股东的净利润分别为204.39万元、-360.10万元、-346.69万元。

报告期内,公司经营活动产生的现金流量净额分别是188.14万元、-2,946.52万元、-7,502.58万元,销售商品、提供劳务收到的现金分别为6,396.90万元、7,673.88万元、6,769.92万元。

2020年至2022年,公司归属于母公司股东的净利润分别为2,472.50万元、-1,658.97万元和-104.24万元,扣除非经常性损益后归属于母公司股东的净利润分别为204.39万元、-360.10万元和-346.69万元。截至报告期末,公司未分配利润为-299.86万元。

公司在未来一段时间内可能持续亏损且存在累计未弥补亏损的情形将导致企业存在没办法保证短期内实现盈利,公司上市后亦可能面临退市风险;未来一定期间没办法进行利润分配的风险。

报告期内,公司主要营业业务毛利率和综合毛利率水平会降低,根本原因系公司的导管类产品销售占比迅速增加,该产品毛利率相比来说较低导致公司总体毛利率下降。

报告期内,同行业上市公司毛利率均值分别为73.19%、72.41%、70.33%,锦江电子毛利率高于可比公司毛利率中等水准,在能够比上市公司中最高。

截至招股说明书签署日,锦江电子与持有公司5%以上股份的股东信立泰器械签署了战略合作框架协议,就单位现在有及在研产品在部分医院的销售达成了合作意向。

截至招股说明书签署日,公司与信立泰器械尚未签署具体经销协议,信立泰器械尚未开展对公司产品的经销,报告期内除公司为信立泰器械提供会务培训,并收取相关会议费外,与信立泰器械不存在别的关联交易。

若未来公司与信立泰器械完成了经销协议签署,且该等经销协议根据《公司章程》履行完成相应内部程序后,公司与信立泰器械的关联交易金额可能会促进增加。

若公司未来关联交易未能有效履行相关决策程序或关联交易定价有失公允,将可能对公司经营业绩或另外的股东利益造成不利影响。

据发现网报道,深耕心脏电生理领域二十余年,锦江电子经营体量依然较小。招股书显示,2020年至2022年,锦江电子的营业收入分别是4133.90万元、6061.59万元和5915.90万元,同期净利润分别为2472.50万元、-1658.97万元和-104.24万元;三年合计营收仅为1.61亿元,连续亏损两年。

也因此,锦江电子并不符合科创板属性指标之一的“最近三年营业收入符合增长达到20%或最近一年营业收入金额达到3亿元”,公司采用《科创板上市规则》第2.1.2条第一款第(五)项规定的上市标准申报,预计市值不低于人民币40亿元且主体业务或产品要取得相关成果。

在体量较小的情况下,锦江电子是如何满足市值要求的?查阅数据发现,报告期内锦江电子历经三次增资以及五次股权转让。

招股书显示,截至签署日,锦江电子控制股权的人、共同实控人为李楚文、李楚雅,二人合计直接持有公司35.09%的股份。李楚渝、李楚森和李楚武为共同实际控制人的一致行动人,五人为亲兄弟关系。

报告期内,锦江电子有限于2020年1月第一次股权转让,李楚森将所持2%的股权(对应22.7268万元出资额)以900万元的价格转让给锦宁合伙。同年11月,锦江电子有限第一次增资至1176.34万元,由锦医合伙和锦航合伙认缴。

2020年12月,锦江电子有限进行第二次股权转让,信立泰将所持19.3199%股权转让给信立泰器械。一年后,锦江电子有限第三次股权转让,李楚森、信立泰分别与高瓴祈翼、高瓴祈睿签订《股权转让协议》,以306.03元/每1元注册资本、306.04元/每1元注册资本,均转让所持0.6944%股权。同月,高瓴祈翼和高瓴祈睿新增认购出资总额58.82万元。

随后的2022年1月,李楚雅、李楚武与维心医疗签署了《股权转让协议》,李楚武、李楚渝、李楚森、陈友慧与松源基金签署《股权转让协议》,而李楚森与惠每康欣签署了《股权转让协议》,三起转让总价合计2亿元;紧接着,2022年3月,李楚渝将其所持5.37万元出资额以2000万元的价格转让给元亨六期。

2022年7月,锦江电子有限进行IPO申请前第三次增资,公司注册资本增至1264.62万元,对应入股价格为388.61元/注册资本,至此公司估值约为49亿元。

值得一提的是,通过一系列的股权转让,锦江电子实控人李楚雅套现2300万元,李楚森套现1.89亿元,李楚武和李楚渝为2300万元和3380万元,四人合计套现2.69亿元。

产品咨询